di Giovanni Segato*

Il mercato delle operazioni straordinarie di Fusione e Acquisizione (M&A) ha vissuto in Italia un 2018 particolarmente brillante sia per quanto concerne il numero che il volume delle operazioni. In un contesto di per sé favorevole dato dalla elevata frammentazione del tessuto produttivo Italiano e da multipli di valutazione inferiori rispetto ad altri mercati, si sono inseriti alcuni fattori esogeni positivi quali la rilevante liquidità che i mercati finanziari stanno indirizzando su asset “illiquidi” per effetto della necessità di cercare soluzioni di investimento che garantiscano un premio in termini di rendimento e l’affacciarsi sul mercato di nuovi interlocutori quali club deal, holding di investimento, family office, SPAC.

Le imprese Italiane pur essendo tendenzialmente dinamiche e con ambiziosi progetti di crescita, sono spesso sottocapitalizzate e fanno fatica ad avere accesso al capitale necessario per espandersi, specialmente nel medio-lungo termine. La fragilità finanziaria di una parte delle PMI ha lasciato spazio, negli ultimi anni, a numerose opportunità di consolidamento.

In un mercato sempre più competitivo e globale diviene essenziale crescere per linee interne o esterne, investire per migliorare la propria produttività ed aprire nuovi mercati.

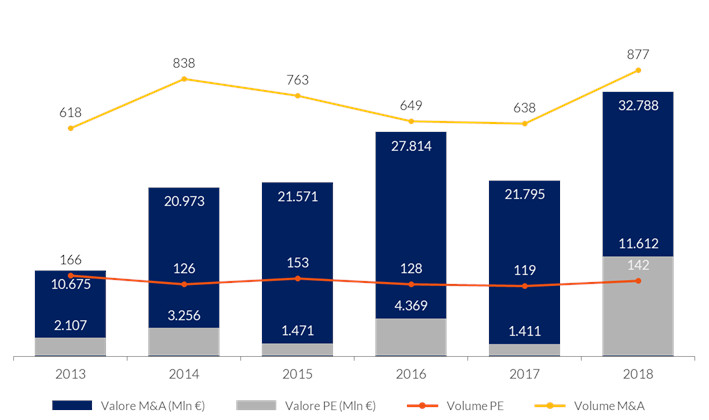

Le operazioni “domestiche” (Italia su Italia), come si può vedere dal grafico sotto riportato, nel 2018 sono state significativamente più numerose dell’anno precedente. La differenza è ancora più marcata in termini di volume ma in questo caso il dato è sostenuto da otto operazioni sopra un miliardo di euro che complessivamente pesano per più del 50% del totale. In ogni caso si tratta di volumi e valori che non si registravano da un decennio. Anche le operazioni di private equity e venture capital hanno avuto un peso rilevante, soprattutto in termini di volume.

I settori dove si sono registrate più operazioni sono quelli della meccanica, dell’impiantistica, della distribuzione, dell’alimentare e della chimica/plastica.

Il Triveneto piazza una sola operazione nella top venti, ovvero l’acquisizione di COIN da parte di Centenary, la società veicolo utilizzata dalla cordata di managers e imprenditori per rilevare la storica società italiana di distribuzione. Sono però state chiuse numerose operazioni di taglio inferiore tra cui segnaliamo un paio di operazioni di private equity, ovvero le acquisizioni della maggioranza del gruppo friulano attivo nel settore dell’arredamento/design Calligaris da parte del fondo Alpha e l’operazione di add on chiusa da IGI Private Equity che con l’azienda bergamasca Bracchi, attiva nel settore della logistica tecnica, ha rilevato l’intero capitale della BAS Group di Bassano attiva nello stesso settore con una focalizzazione sul fashion e sul beverage.

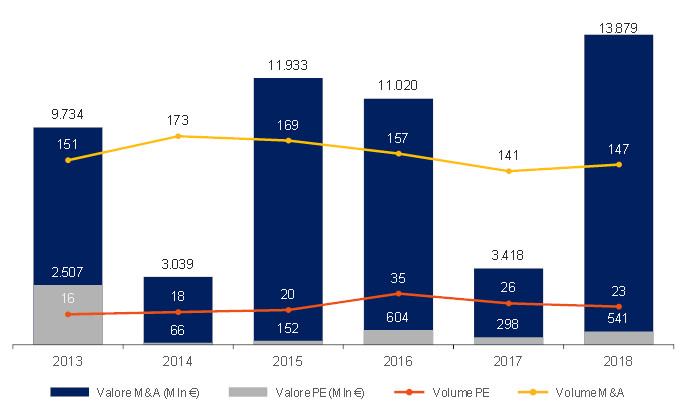

Altre operazioni interessanti del 2018, soprattutto perché nascono con una logica “industriale” e sono mirate a sostenere un progetto di crescita per linee esterne che consenta di ampliare il portafoglio prodotti, aumentare la base di clienti e penetrare nuovi segmenti o mercati, sono le acquisizioni di V2, storica azienda piemontese attiva nella domotica per la casa da parte della Nice di Oderzo, di Alpipan, un’azienda toscana che produce alimenti gluten free e aproteici, da parte del gruppo Bauli che ha permesso al gruppo di Verona di ampliare il proprio portafoglio di prodotti, e della maggioranza di Comas, l’azienda di Treviso leader nella produzione di impianti per la lavorazione del tabacco, da parte di Coesia, la holding del gruppo Seragnoli di Bologna leader nel packaging con un fatturato consolidato prossimo a 1,8 miliardi di euro. Il numero di operazioni “outbound” (acquisizioni Italiane all’estero) è stato invece solo leggermente superiore al 2017, invertendo peraltro un trend di contrazione che durava da tre anni. Per contro il volume ha registrato il livello più alto dal 2009 grazie a cinque grandi operazioni che pesano per circa il 70% del dato complessivo, tra queste due acquisizioni di Atlantia in Germania e Lussemburgo, una di Prysmiam negli USA e una di Ferrero sempre negli USA.

Per quanto riguarda il Triveneto, oltre alle due citate operazioni di Atlantia, il cui azionista di riferimento è come noto la holding della famiglia Benetton, troviamo nelle prime venti operazioni la fusione Fincantieri – STX France nel settore della cantieristica navale. Su un taglio dimensionale diverso citiamo tra le tante l’acquisizione da parte della società quotata trentina Aquafil, attiva nel settore delle fibre sintetiche, di parte del business sviluppato dal gruppo Invista nell’area Asia Pacific, pari a un giro d’affari di circa 50 milioni di dollari, perché parte di un percorso di crescita sui mercati internazionali che ha portato alla chiusura di un’altra operazione negli USA nello scorso mese di giugno. Un’altra società quotata, la Carel di Padova, con una analoga strategia di crescita sui mercati esteri anche per mezzo di acquisizioni, ha rilevato la HygroMatik, uno dei principali player tedeschi nel settore dell’umidificazione.

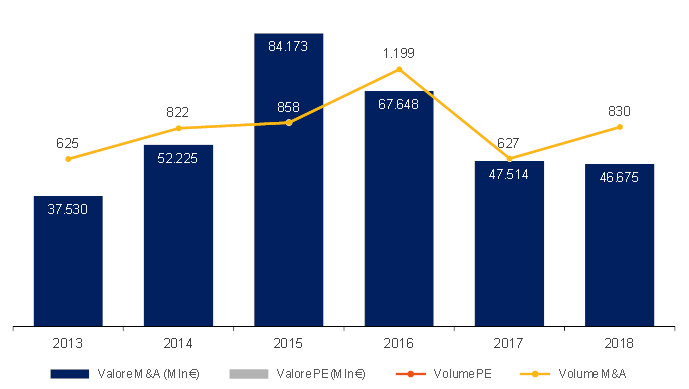

L’ultimo segmento di operazioni di M&A oggetto di attenzione è quello relativo alle operazioni “inbound” (acquisizioni estere in Italia), dove il numero è significativamente cresciuto fino a più di ottocento deals nel 2018. Il volume è invece in linea con l’anno precedente, anche se il 2018 è significativamente impattato dall’operazione da diciassette miliardi con cui il gruppo francese Essilor ha rilevato una quota di Luxottica.

I settori di maggior interesse sono gli stessi segnalati con riferimento alle operazioni domestiche.

Il Triveneto è storicamente un’area in cui si concentrano numerose acquisizioni estere ed anche il 2018 ha confermato questa tendenza. Il private equity è stato particolarmente attivo, vedi l’operazione di secondario con cui BC Partners ha rilevato da 21 Investimenti Forno d’Asolo, l’azienda attiva nel settore dei dolci e croissant surgelati, l’acquisizione della Fedrigoni da parte di Bain Capital e quella di Tecnopool, società padovana che produce impianti per l’industria alimentare, da parte di Xenon. Queste ultime operazioni sono di rilievo anche perché hanno portato ad ulteriori acquisizioni nel corso dello stesso anno, nel primo caso del gruppo Cordenons che produce carte fini e tecniche nei suoi stabilimenti in Friuli e in Trentino, nel secondo di due aziende ubicate a Verona e Vicenza che sviluppano produzioni complementari. I fondi, una volta entrati nel capitale, spingono sulle acquisizioni per accelerare il processo di crescita e massimizzare di conseguenza il valore dell’investimento. Di interesse anche l’acquisto di una quota della Rigoni di Asiago da parte della svizzera Kharis Capital, si tratta di una minoranza e l’operazione ha previsto anche un aumento di capitale da dieci milioni di euro funzionale a sostenere la crescita dell’azienda.

Tra le operazioni industriali citiamo l’acquisizione della Bertagni, azienda di Vicenza attiva nel settore della pasta ripiena, da parte del gruppo alimentare spagnolo Ebro, che alcuni anni fa aveva rilevato anche la maggioranza del pastificio Garofalo e l’operazione con cui Sumitomo ha rilevato la maggioranza di Lafert, azienda di San Donà che produce motori elettrici.

I multipli di valutazione delle aziende oggetto delle operazioni del 2018, con le dovute differenze legate al settore, alla dimensione e alla tipologia/struttura dell’operazione sono risultati in crescita per il quinto anno consecutivo, attestandosi su una media compresa tra le nove e dieci volte l’ebitda. Si tratta di un livello che riflette tre giri di ebitda più di quelli che il mercato esprimeva nel 2013. Ovviamente la dispersione dei valori attorno alla media è molto elevata e il dato va considerato più che altro come espressione di un trend.

Come accennato in premessa nuovi interlocutori si sono affacciati sul mercato dell’M&A. Tra questi di particolare interesse sono i club deal, gruppi di investitori che operano congiuntamente con una logica più o meno strutturata superando in qualche modo lo schema del private equity dove il quotista non ha la possibilità di valutare il singolo investimento e soprattutto di portare valore, e i family office, holding di un imprenditore o di una famiglia imprenditoriale, che investono in partecipazioni dirette da soli o in club deal. Si tratta di interlocutori che trovano uno spazio crescente perché hanno spesso una attitudine imprenditoriale e possono disegnare un’operazione più flessibile e con orizzonte temporale più lungo rispetto al private equity.

Per quanto concerne il 2019, i dati relativi alle operazioni di M&A del primo semestre sembrano meno brillanti rispetto a quelli dell’anno precedente sia a livello globale che italiano.

Il contesto rimane comunque positivo, i fondi di private equity e gli altri investitori di natura industriale e finanziaria hanno a disposizione molta liquidità che almeno nel primo caso devono investire in un orizzonte temporale limitato e pur in uno scenario macroeconomico che presenta qualche incertezza, molti settori continuano ad essere dinamici e caratterizzati da un forte tensione verso la concentrazione.

Chiudiamo con qualche considerazione sulle finalità delle operazioni di M&A che hanno caratterizzato il mercato di questo ultimo periodo: buy side abbiamo visto molti deals che sono nati con una logica industriale, per sostenere un progetto di crescita per linee esterne basato sull’apertura di nuovi mercati, sull’incremento dello share of wallet su quelli già presidiati, sull’incremento del portafoglio prodotti o sull’ingresso in segmenti di mercato complementari. Si tratta di operazioni che perseguono l’obiettivo della crescita in un contesto in cui questa rimane per molte aziende l’unica opzione disponibile. Le stesse operazioni di private equity sono fortemente orientate alla crescita, i multipli di ingresso sono molto elevati per cui il valore si può costruire solo incrementando in modo significativo l’ebitda e in tempi brevi le acquisizioni rimangono la strada più efficace per perseguire questo obiettivo. Tra l’altro incrementando la dimensione dell’azienda si riesce spesso a scalare su multipli più elevati. Sell side troviamo invece di solito imprenditori che vogliono assicurare una continuità alla propria azienda ma che devono affrontare un passaggio generazionale o un riassetto della compagine dei soci, ma più in generale che si sono resi conto che è più facile che questo avvenga all’interno di un contesto dimensionale diverso.

*Senior Manager Corporate Development & Finance Adacta

Scopri il corso executive Mergers and acquisition e capitale per lo sviluppo in partenza il 29 novembre 2019 >>